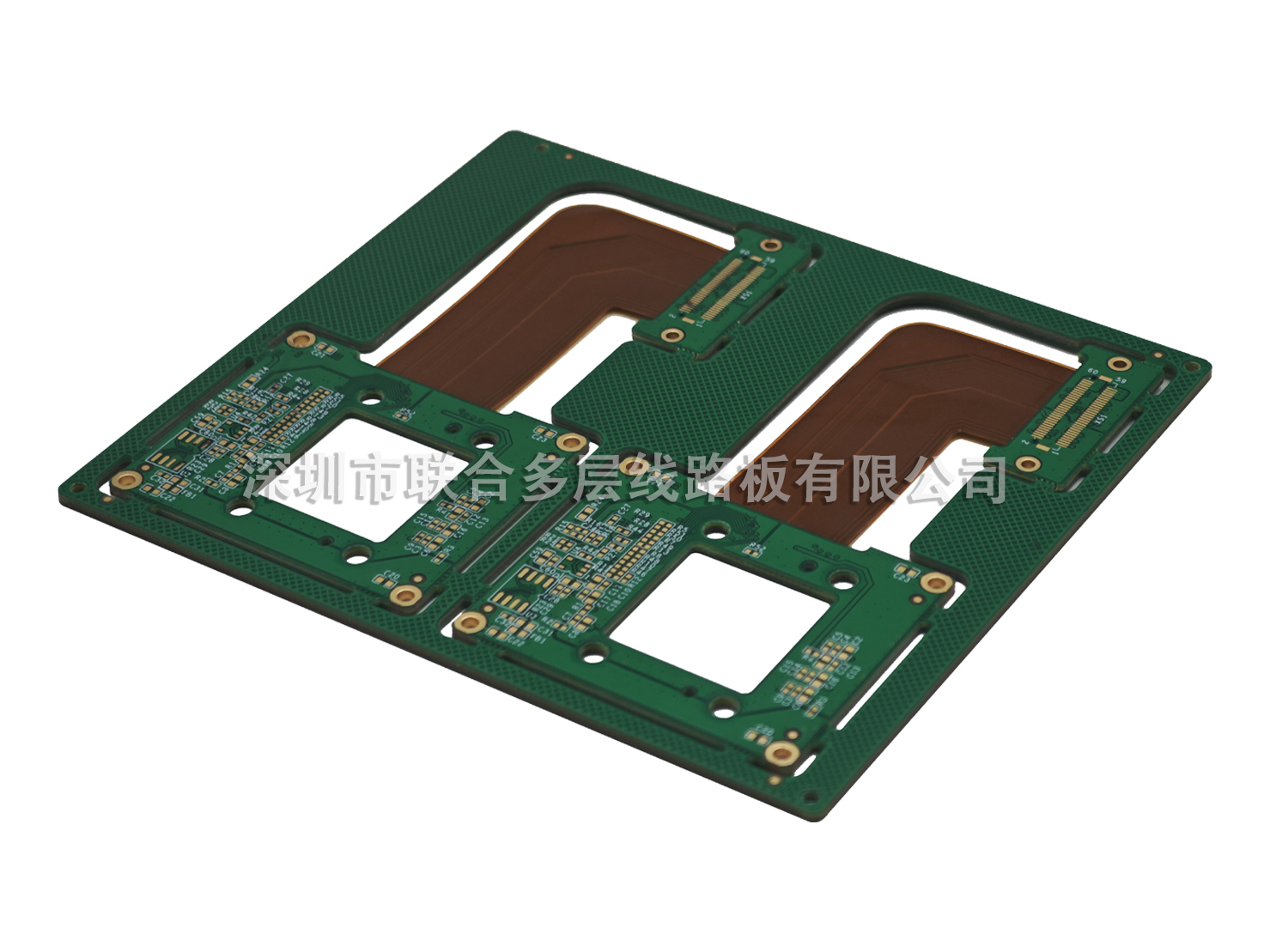

銅價波動催生期貨對沖!PCB企業構建礦產-冶煉-加工垂直閉環

2025年銅價波動區間達8000-12000美元/噸,某PCB企業通過“期貨套保+垂直整合”模式,將銅成本波動控制在±3%以內。江西銅業與深南電路共建的銅箔產業園,實現“銅礦開采-電解銅-銅箔壓延-PCB制造”全鏈條管控,銅材料成本較行業平均低15%。

一、期貨對沖操作實務

1. 套保比率計算:

公式:套保手數=(月均用銅量×價格波動系數)/合約單位

案例:月用銅500噸,銅價波動1000美元/噸,滬銅合約5噸/手,套保手數=500×1000/5=100手

2. 期現套利策略:

當期貨升水>300元/噸時,賣出期貨合約,同時現貨市場采購;

當期貨貼水>200元/噸時,買入期貨合約,延遲現貨采購。

3. 風險控制:

保證金管理:預留20%的資金緩沖,避免強平風險;

止損設置:當套保虧損超現貨盈利的120%時,強制平倉。

二、垂直整合案例解析

江銅-深南模式的重要優勢:

1. 礦產端:開發剛果(金)銅礦,銅精礦自給率達40%,原料成本降低8%;

2. 冶煉端:采用閃速熔煉技術,銅冶煉能耗從280kg標煤/噸降至220kg;

3. 加工端:12μm鋰電銅箔良率從75%提升至92%,同時生產PCB用VLP銅箔;

4. 協同效應:銅箔運輸成本降低20%,且可根據PCB訂單調整銅箔厚度(3-105μm)。

三、中小企輕量化解決方案

1. 虛擬垂直整合:

與銅箔廠商簽訂“長協價+浮動機制”,約定銅價波動超過5%時重新議價;

聯合5-10家PCB企業組成采購聯盟,獲取銅礦商的團購折扣(約3%-5%)。

2. 期權工具應用:

買入銅價看漲期權(行權價10000美元/噸),支付權利金200美元/噸,鎖定成本上限;

當銅價<10000美元時,放棄行權,只有損失權利金。

四、成本對比模型

|

模式 |

銅成本控制能力 |

資金占用 |

適用企業規模 |

|

傳統采購 |

±15% |

低 |

月用銅<100噸 |

|

期貨套保 |

±5% |

中(保證金) |

月用銅100-500噸 |

|

垂直整合 |

±3% |

高(全鏈條投資) |

月用銅>500噸 |

五、數字化管理工具

1. 銅價預警系統:設置價格波動閾值(如±2%/日),實時推送交易信號;

2. 供應鏈金融:通過銅倉單質押獲取融資,緩解套保資金壓力;

3. AI預測模型:基于LSTM神經網絡預測3個月內銅價走勢,準確率達78%。